摘要:记者|陈靖券商中报已经发布完毕,投行业务条线“答卷”如何?据Choice金融终端统计,2022上半年券商投行收入总体平稳,41家上市券商投行净收入259.09亿元,较上年同期的265.74亿元同比略微下降2.50%。其中,行业前十券商投行业...

记者|陈靖

券商中报已经发布完毕,投行业务条线“答卷”如何?

据Choice金融终端统计,2022上半年券商投行收入总体平稳,41家上市券商投行净收入259.09亿元,较上年同期的265.74亿元同比略微下降2.50%。其中,行业前十券商投行业务收入占比超七成,而中信证券、中信建投证券、中金公司三家头部券商投行业务收入为89.66亿元,占比近四成。

同时,券商投行业务也呈现“冰火两重天”的情况,多数头部券商投行业务收入保持增长,但中小券商整体业绩大幅下错,展业难度显著增加。

随着2022进入后半段,股票注册制改革扎实推进,政策面利好频出,有券商研报指出,IPO常态化将为券商投行业务带来机遇,投行业务有优势的券商将更加受益。

2022上半年,上市券商投行业务之间你追我赶的竞争态势尽显,并在头部券商中更为突出。

统计数据显示,券商投行业务的“马太效应”持续凸显。从投行收入来看,中信证券以34.53亿元夺魁,中信建投、中金证券分列第二位和第三位,分别实现收入28.32亿元、26.81亿元。

投行收入超20亿元的还有海通证券(24.35亿元)和国泰君安(20.74亿元),这两家券商与“三中”共同位列前五,合计实现净收入134.74亿元,占据41家券商投行收入总额的一半。

此外,投行收入排名前十位券商还有华泰证券(16.91亿元)、东方证券(8.59亿元)、申万宏源(8.13亿元)、光大证券(8.08亿元)、招商证券(8.04亿元)。

增速方面,天风证券投行收入增长53.79%排在首位,东兴证券、中信建投证券、国联证券均涨超四成,还有方正证券、长城证券、财达证券、中国银河、华安证券、国泰君安涨幅居前。

收入排在后部的东北证券、华西证券、浙商证券、太平洋、中原证券等券商上半年投行业务收入下滑超过50%。行业人士认为,这个现象在一定程度上反映出券商之间的业绩分化正进一步加剧,呈现强者恒强的局面。

值得注意的是,除了上述小型券商投行收入下滑之外,像中泰证券(-34.67%)、国信证券(-30.65%)、兴业证券(-22.67%)、光大证券(-23.61%)、招商证券(-15.10%)这样的中大型券商投行收入也出现大幅下滑。

座次变化也成为上半年投行业务收入比拼的一大看点,具体来看,投行业务具有传统优势的中信建投证券、国泰君安、东方证券、申万宏源均实现位次提升。

而华泰证券、中金公司、海通证券、光大证券、招商证券、国信证券却出现位次下滑,值得注意的是,华泰证券更是跌出前五位,打破以往“三中一华”的格局。

腰部券商投行净收入的差异虽然较小,但位次轮动却更为明显。上半年,天风证券投行业务收入5.62亿元,同比提升53.79%,提升5位,位居第14。东兴证券实现投行业务收入5.70亿元,同比提升41.55%,提升4,位居第13。

几家欢喜几家愁,在41家券商中,华西证券和东北证券的投行业务则遭遇滑铁卢,分别下滑10、4位,排名跌至行业后部。

2020和2021年是投行大年,注册制、再融资新规等政策红利带来了巨大机会,头部券商无疑是这次机会的最大受益者,整体来看,中小券商的生存空间正在被压缩。

兴业证券非银分析师许盈盈认为,近几年股权融资集中度的大幅提升是投行收入集中度提升的主要原因。就国内市场而言,竞争格局尚未稳定,头部券商展示了一定的竞争力,但定价权并不高。当前国内股权融资市场集中度有提升趋势,也有提升空间,未来头部券商将展开角逐,而非头部券商在这一领域的业务空间将受到进一步挤压。

投行业务竞争暗流涌动,除了体现在投行业务收入和市场占有率的此消彼涨上,也呈现于各家券商保代数量的波动变化上。

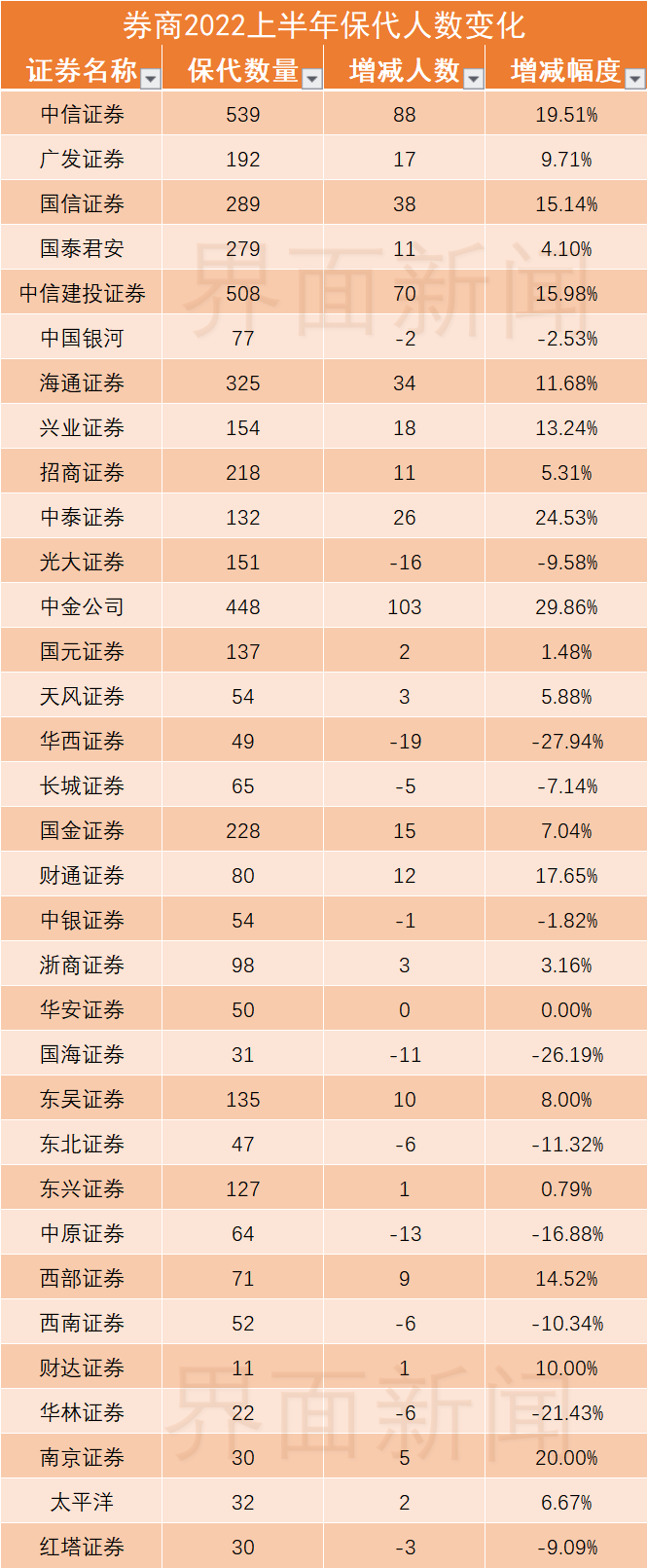

保代团队人数的增减可以视为投行业务兴衰的一个重要指标。Choice金融终端显示,今年上半年保代人数增长较多的有中金公司、中信证券、中信建投证券、国信证券、海通证券等,保代人数减少较多的有平安证券、国海证券、中原证券、光大证券、华西证券等。

整体来看,上半年投行业务增员明显的券商,投行业务较为顺利。如中信证券、中信建投以及中金公司等券商不仅项目多,且通过率高,今年上半年已保荐成功(含联席)的IPO项目分别为18.5单,11.5单,9.5单,过会率均为100%。

而保代人员外流明显的券商,上半年投行项目则出现不同程度的“挫折”。例如,光大证券IPO项目广东扬山联合精密制造股份有限公司首发暂缓表决(后通过);招商证券江苏大丰农村商业银行未能顺利过会。此外,华西证券、国海证券、东北证券等券商投行业务还收到过监管罚单。

“近两年来,中小券商投行业务不太好做,特别是资源与市场日渐倾向头部,头部券商自然也看准机遇扩充队伍。”有北京一券商投行人士告诉记者。